腾讯科技讯 上周五晚,Twitter(下称推特)发布令人失望的二季度财报之后,暴跌20.54%,报收于34.12美元,较上一交易日市值蒸发66亿美元,创下近三年以来最大单日跌幅。

与此前的facebook一样,推特此次大跌的最主要原因是二季度月活人数增长明显不如预期,并且还做出了三季度的经调整的息税前利润继续下滑的预告。

推特大跌的大环境:弱社交时代来临

Facebook大跌20%,紧接着Twitter大跌20%,他们的共性是什么?互联网社交。

互联网社交真的可靠吗?互联网社交值钱吗?其实互联网的发展和任何一个实业的发展,都很类似。

实业的发展规律是:当有先知者挖掘到盈利模式之后,开始创造一个行业,随后的3-5年内,开始有疯狂多的企业开始模仿、追赶,甚至超越。再之后,行业出现格局分化,每个企业都开始进入业绩倒退期,最后,该模式普及到了所有人,开始进入倒退期。

互联网也无法避免,比如Uber,作为共享汽车的先驱,随后有了滴滴,快的,神州,易到......之后前两者合并了,但是又有了首汽约车,曹操专车,嘀嗒出行,现在美团也开始做打车。

打车这个行业,现在饱和了,然后各家的日子都不好过了,如果幸运的话,在不好过之前,就上市了,但如果不幸的话,可能就是一阵风,比如摩拜和小黄车......

互联网社交也有这样的周期,从最早的MSN,到QQ,到Twitter,微博,Facebook,再到微信,人们社交的便捷程度逐渐增强,但是这些做社交的平台,日子是一天天不好过了。

每个人每天玩社交的时间就那么多,你用了微博,就不用微信了,用了Facebook了就消耗了用Twitter的时间,直到有一天,你烦了,什么都不想用了。那天就爆发了大跌,就像这两天FB和TWTR的股价一样。

Facebook,一天就能跌掉1000亿美元,将近1.5个小米,在这个资本市场中,资本逃离的时候,总是让所有人措手不及。

弱社交时代或许已经来了,而潮水退去之后,所有人才发现,原来互联网社交,就是很难赚钱。

不过,事实上推特的在广告业务和国际业务方面成绩依然非常不错。

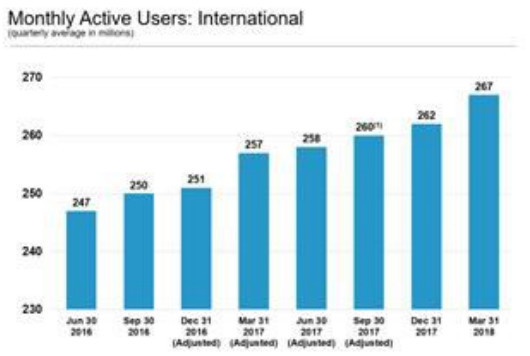

推特第二季度广告营收为6.01亿美元,同比增长23%,其中视频广告占到其广告营收的一半以上,是该公司成长速度最快的广告格式。第二季度美国营收为3.67亿美元,同比增长10%;国际营收为3.44亿美元,同比增长44%,两者差距已缩小至2300万美元。按分析师预计,推特的第三季度的国际营收将会超越美国营收。

事实上,推特主动清理僵尸账户早就开始了,同时,推特的用户量自2107年来就出现了明显放缓的趋势,但近1年来推特的股价仍然翻了一倍多,说明清理僵尸用户的实际影响或并没有那么大,但为何推特的股价到了业绩公布后才开始大幅下跌?

同时,住得注意的是,近几年来,以FAANG为代表的头部公司的股价均呈现出了翻倍以上的行情,但随着其中一些公司公布不及预期的业绩后出现了严重的大跌,这又意味着什么?

大规模清理垃圾账号对推特有多大影响?

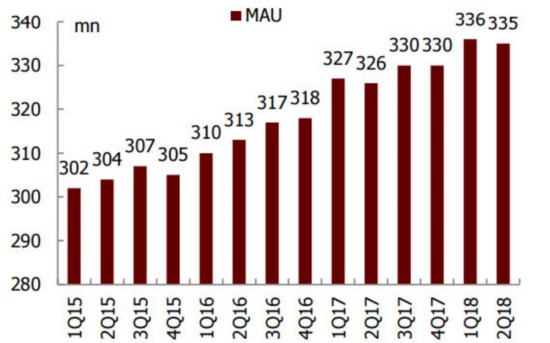

推特的第二季度月活跃用户为3.35亿人,同比微幅增长2.8%,环比减少了100万人,这一数据明显不及分析师预期的3.385亿人,同时公司预期3季度月活还将环比下降到个位数的百万量级。

从以往数据看,推特的美国地区用户数量的增长似乎到了瓶颈,近年来一直徘徊在6900万以下。

不过,推特的国际用户仍有不错的增量,2018年一季度,推特的国际用户增加了500万,达到了2.67亿,主要原因是在一些国际市场上不与电信运营商进行手机短信的合作所致。据分析师称,虽然二季度的国际用户显示并没有增长,但下半年可能会有好点的表现。

不过,推特目前较大的焦点在于其力度空前的大规模清理僵尸账户的影响。

据外媒报道,去年美国众多社交媒体平台被卷入2016年俄罗斯操控美国大选的舆论漩涡中,在美国大选期间俄罗斯使用了大量的推特虚假账号和机器人操作发送垃圾邮件,干扰美国总统选举。这些内容有相当部分来自facebook平台,为此facebook创始人扎克伯多次遭到美国欧洲监管部门的调查和指责。

与Facebook一样,推特也受到了几个国家监管机构的压力,要求其清除仇恨言论、滥用内容和错误信息,更好地保护用户数据,提高政治广告支出的透明度。

对此,推特不得不通过扫除垃圾账户和僵尸账户等方式来净化推特环境。这直接导致了推特目前的账户封禁率较去年10月增长了一倍多。事实上,推特从2017年以来就开始利用算法机器人筛选垃圾账号,据说近几月来推特以大约每天100万个的速度关停虚假账户,仅近月共计关闭了超过7000万个帐户。

大规模清理僵尸账号,对推特的业绩会有怎样的影响?

有分析认为,虽然推特表示大约有5%的活跃用户是虚假账户或存在垃圾邮件的行为,但实际上这个数字可能会更高,随着推特不断加大力度关停虚假账户,这必然会影响其用户增长数和用户活跃度,而月活用户的增长数是华尔街投资者密切关注的投资指标。

不过,推特的首席财务官奈德西格尔曾在推特上澄清说:“我们删除的大多数账户都不包括在我们的MAU指标报告中,因为它们已经有30天或更长时间不曾在平台上活跃了,这些账户不会被计算在MAU指标报告内,因此这并不会都公司营业有影响。

有专家表示,推特大举清理垃圾或僵尸账号,固然会为此额外增加一定的运营成本,但由于这些账户往往是对经营没有任何贡献甚至还会造成负面影响及潜在威胁的垃圾账户,对推特的业绩其实没有多大影响。

也有一些分析家认为,这次清理是一个好迹象,虽然短期对月活数据有影响,但推特正在改善体系的健康状况,未来可以减少很多不必要的麻烦,甚至可以避免来自监管部门的罚款,这对公司长期运营来说是一个好事。同时,推特的国际用户其实还处于增长状态,从近期的国际广告收入看,这部分的业绩还有有很大的发展空间。

事实上,清理虚假账号并非推特一家,几乎所有网络平台都有大批量的虚假账号。为此,很多公司都在这方面下了很大功夫,比如利用AI算法或其他判断手段来清理这些假账户。据悉,Facebook在5月份就宣布在2018年第一季度一共删除了5.83亿个假账户,是推特的近10倍。

推特视频业务增长成为亮点

在推特的二季度广告营收中,视频广告收入贡献了一半以上业绩,是该公司成长速度最快的广告格式。

推特从去年开始就开始在视频业务方面做了方向的调整,率先在美国地区推出视频插播广告,反响良好。在今年一季度,推特重组了视频直播业务部门,开始发力挖局国际用户的同事也在极力推进视频广告业务。

在上个季度,推特新签署了30多份合作协议,包括与福克斯体育、康卡斯特、维亚康姆和迪士尼的合作协议,其中包括大量的ESPN节目和有关世界杯的内容。

6月13日,推特宣布将在全印度范围内推行在线视频广告,使之能与任何广告商对接。该动作是推特全球扩张计划的一部分,除印度外,它还将在澳大利亚、巴西,加拿大、法国、日本、墨西哥、沙特阿拉伯、西班牙、阿拉伯联合酋长国、英国以及美国十一个国家运行该广告模式,并且视频插播广告不需要社区管理,广告主只需通过平台的自助广告工具就可以使用。

推特表示,在线视频广告会以前置广告的方式播放人们喜欢的视频,这将大大增强营销商和观众之间的联系。目前已有数十家国际知名品牌都在推特上使用了在线视频广告。

除此之外,推特平台上的出版商利用视频插播广告、赞助、Periscope Super Hearts和Niche等产品实现了年营收同比增长60%。根据推特公布的数据,视频广告的营收占据了第一季度营收5亿7500万美元的一半以上,过去一年中平台视频浏览量翻了一番。

据分析师称,在推特的用户增长出现一定的放缓后,视频业务得以增长迅猛,说明推特的这一策略的非常对的。随着国际在线视频广告业务持续加大力度推进,未来这方面的业绩有可能成为推特的再现业绩大增长的一大助力。

警惕科技股泡沫破灭引发大地震

在上周,奈飞和facebook的股价也是因为公布的财报不及预期而导致了开盘出现历史性的暴跌。事实上,随着美股二季度的财报陆续公布,近期美股科技股公司出现因部分财报数据不及预期导致股价大跌的情况越来越多。

英特尔于周四盘后发布财报称,该公司第二季度营收为170亿美元,同比增长15%;净利润为50.06亿美元,同比增长78%。虽其营收与净利润均超出市场预期,但因数据中心集团业务的业绩表现未能达到分析师预期,该公司周五股价大幅收跌8.59%,报收于47.68美元。

上周五,在所谓“FAANG”五大科技巨头中,奈飞、facebook、已经大跌,同时,谷歌Alphabet、苹果公司也受影响,仅有亚马逊收涨0.51%报1817.27美元,涨幅为0.51%。其他科技股中,西部数据和GoPro双双跌逾7%。就连硅谷电动汽车制造商特斯拉也跌超3%。

随着近2年FAANG的股价不断创出新高,越来越多的钱流入被动型指数基金开始被动持有FAANG的股份。根据统计,2018年迄今有605个被动型管理基金和ETF重仓FAANG,各自前15%的仓位都由FAANG占据。这应该算是金融市场上投资最为集中的时期,仅仅5只股票就构成了ETF们大部分。

此外,据分析师称,目前美国资本市场的被动资产管理的规模高达7万亿美元,而其中有2万亿美元是过去5年里涌入的。被动型资产管理其实是简单的投资指数的基金,由于标普500等指数都是市值加权指数,头部的大市值公司在指数中占比很大,因此FAANG(Facebook、Apple、Amazon、Netflix、Google)这些公司头部公司的股价波动会极大影响这些被动型资产管理基金的净值波动。

分析师表示,当前的风险水平已经达到了自2015年夏天以来的最高点,投资者对所谓FAANG股票的偏好已经使其成为了“全世界最拥挤的‘量化宽松’交易”,处在高位的FAANG们,容错空间越来越小,如果它们的股价连续出现下滑,那将导致巨额的被动资产管理基金出现回撤,甚至可能会引发因基金撤回而反过来导致FAANG的股价暴跌,甚至可能带来系统性的风险。

据外媒表示,近期美国已经陆续有不少分析机构向客户报告中敦促投资者卖出FAANG股票,他们普遍认为目前太多的热捧导致了这些股票的估值出现了明显“泡沫”。

(本文为腾讯新闻特约稿件,来源:格隆汇,在腾讯新闻同步首发,未经授权,请勿转载,违者将被追究法律责任)

公安备案号:32010202010067

公安备案号:32010202010067

我要说两句